コンサルティング業の方は、棚卸資産や固定資産の購入なしで商売が始めることができますので通常、設立時の資本金の額が少額であることが多いです。50万円や100万円でスタートする方もいらっしゃいます。一方、資本金が50万円や100万円のままですと金額が少ないものですから新しく他者と取引を始める際に与信審査でNGとなってしまうこともありますので、増資を行って資本を充実させ、対外的な信用力を強めたいという要望がよくあります。

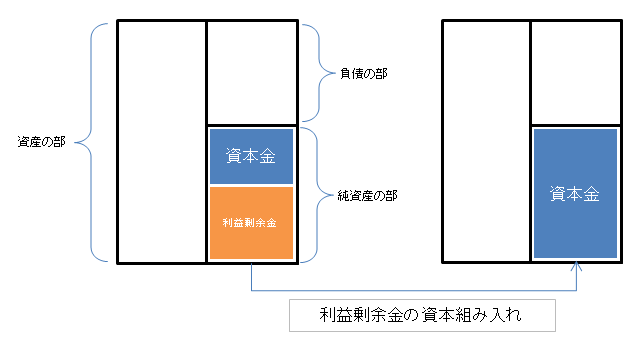

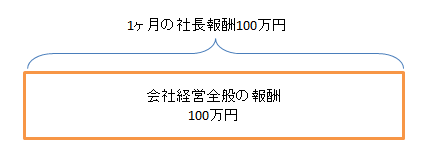

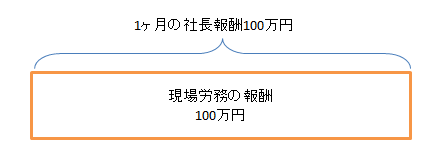

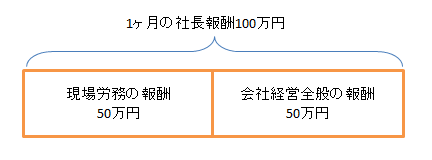

そのときに提案するのが利益剰余金の資本組み入れです。増資と言えばまず一番最初に思いつくのが金銭出資なのですがそのためには当然現金が必要になります。一方、利益剰余金の資本組み入れの場合には現金は必要ありません。これは利益剰余金の金額を資本金の額に変更させてしまう手法です。よって、利益剰余金は減少して、その分資本金の額が増加することになります。

- ・資本金の額を増加させたい

- ・追加の金銭出資はしたくない

- ・利益剰余金の累積はある