これまでの、

実効税率のハナシ1/基本は税率合算

実効税率のハナシ2/算式の大前提

実効税率のハナシ3/例の式導出

実効税率のハナシ4/法人税と住民税

実効税率のハナシ5/事業税

のハナシを踏まえて、再度、詳細に利益400万円以下の実効税率を算出してみます。(東京都、中小法人、平成26年10月1日以後開始の事業年度)

法人税率=15%

住民税率=15%×17.3%=2.595%

事業税率=3.4%+3.4%×43.2%=4.8688%

ですので、

(15%+2.595%+4.8688%)/(1+4.8688%)=21.42%となります。

この、利益400万円以下の21.42%という法人税率は高いでしょうか?低いでしょうか?感じ方は、人それぞれかと思いますが、私であれば「非常に低い」と断言します。

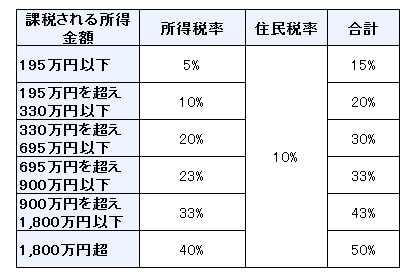

低いと言うのは、所得税+住民税と比較しての評価です。所得税+住民税の税率は、15%→20%→30%→33%→40%→50%と段階的に上がっていきます。ということは、給与を取っている社長の所得税+住民税の税率が30%に達してしまうようであれば、個人で30%の所得税+住民税を支払わずに、法人で21.42%の法人税を支払った方が30%-21.42%=8.58%だけ個人と法人のトータルでのキャッシュアウトが少なくなるということになります。

ということは、個人で30%の税率(所得税+住民税)に達してしまった社長さんで法人税を支払っていない場合には、利益を出して法人税を21.42%で納税した方が法人・個人トータルでのキャッシュフローで有利になるとういことです。個人で30%の税率になる給与収入のラインは年収650万円です(社会保険料の支払いも考慮済み)。年収650万円くらいを超えると課税所得が330万円を超え、所得税+住民税が30%になります。年収650万円を超えて給与を支払っている社長さんは、会社で400万円の利益を出して法人税を支払うことの検討を行ってみると良いと思います。