会社が納税している法人税の実効税率が高いかどうかを判断するには、社長が給与でいくらの税率を負担しているかと比較する必要があります。

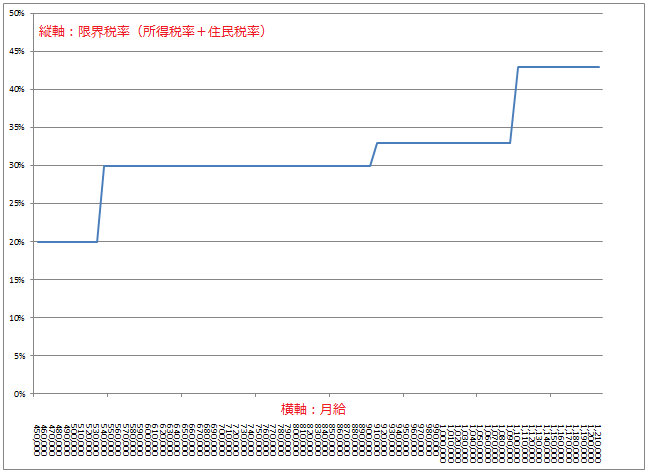

次の図は、月給と限界税率の関係をグラフ化したものになります。(所得控除は社会保険料控除と基礎控除のみとしています。)

横軸が社長の月給で、縦軸が所得税率+住民税率の限界税率です。所得税率は累進税率制度になっていますが、限界税率とは、自分が適用されている所得税率の一番高い税率のことをいいます。「限界」とは今の給与から1万円増加(1単位増加)したときに、いくら影響を受けるのかという考え方で、経済学の限界効用や数学の微分で登場する概念です。「限界税率」は、1万円給与が増加したときにいくらの税率が適用されるのかということであり、結局のところ自分がいる累進税率の高いところの税率を指すことになります。

まず、月給54万円(年収648万円)のところで個人の限界税率が30%に上がります。次に、月給91万円(年収1,092万円)のところで個人の限界税率が33%にあがります。ここは小さな上昇ですのでそれほど気にするところではありません。そして次に、月給110万円(1,320万円)のところで43%になります。

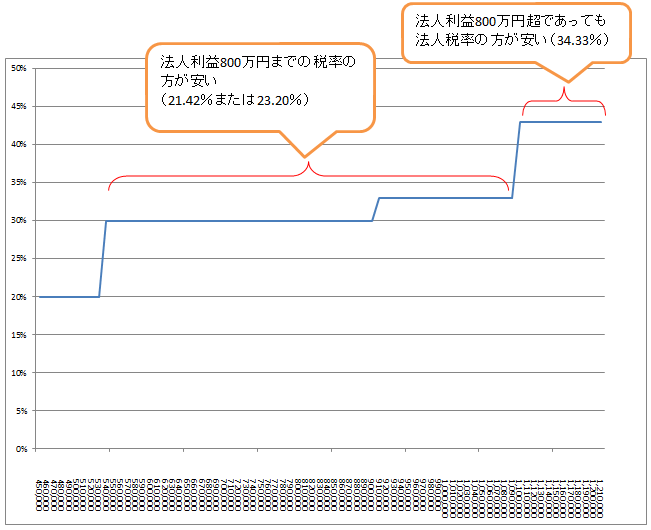

法人税率と併せて考えると次のようになります。

個人と法人の税率でいくと、個人の税率の方が高くなりますので、法人個人トータルでキャッシュを多く残すために、法人税を払って法人にキャッシュを残す方法も検討してみるとよいと思います。(個人の生活費の問題もありますので一概に法人税を払った方が得だ、ということにはなりません。)