(投稿者:河野周輔)

平成27年1月1日~の相続から基礎控除額の縮小が行われることとなりました。これにより、これまで相続税の心配がなかった人であっても、今後は、相続が起きたときに相続税を払わなければならない可能性が出てきます。

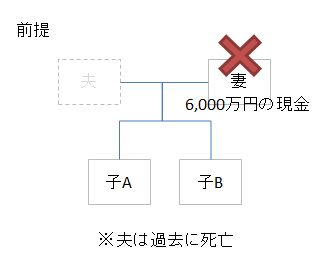

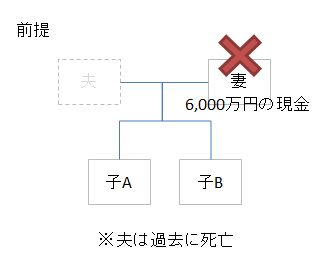

どういった方が相続税を払うことになるのか、具体例を挙げてみます。妻が亡くなって、その子ども2人が相続人であるケースを考えてみます。妻の相続財産は6,000万円の現金です。

夫は過去に他界していることにします。他界していることにしているのは、「配偶者の税額軽減」を使わないようにするためです。相続人のうちに配偶者(夫・妻)がいる場合には「配偶者の税額軽減」という超強力な優遇規定により、配偶者(夫・妻)は1億6,000万円まで遺産相続しても相続税がかかりません。これを上手く使うことで相続税対策の幅が広がりますが、今回は増税の影響を見たいので配偶者の税額軽減は使えないことにします。

(※一定の場合には1億6,000万円を超えて配偶者が取得しても配偶者には相続税はかかりません。)

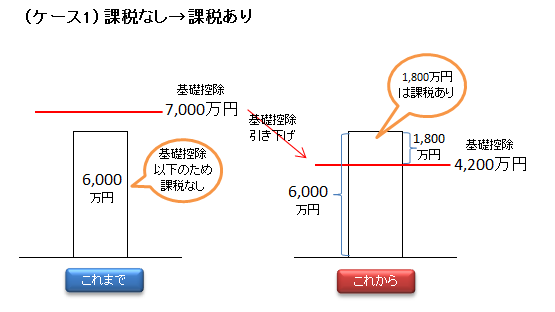

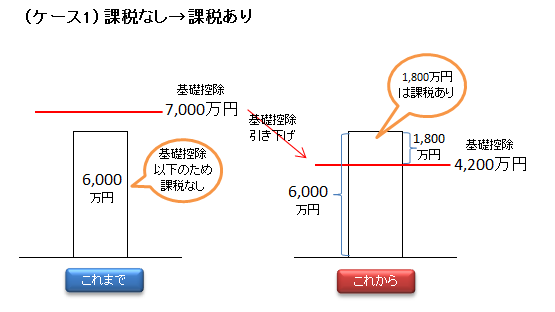

これまでは基礎控除額が(5,000万円+1,000万円×2/民法の相続人の数)=7,000万円であり、6,000万円(相続財産)-7,000万円(基礎控除)<0となるため、相続税はかかりませんでした。ところが、これからは基礎控除額が(3,000万円+600万円×2)=4,200万円となり、6,000万円-4,200万円=1,800万円に対して相続税がかかります。基礎控除は従前の6割まで下がってしまいました。

この例での、H27.1.1~の相続税額は、子Aと子Bの2人「合わせて」180万円です。6,000万円の現金を2人でどう分けるかで、子Aと子Bのそれぞれの相続税は変わってきます。子Aが5,000万円取れば、相続税は180万円×5,000/6,000=150万円というふうに計算されます。このとき、子Bの相続税は30万円です。

税額自体は、これまで払ってきた所得税、住民税、固定資産税と比較すれば全然大した金額ではないですが相続税申告の手続を税務署に対して行わなければならないということは少々気が重くなるかもしれません。人間、給与天引きされる税金の痛みはあまり感じませんが、能動的に支払う税金には痛みを敏感に感じてしまうものです。

————————————

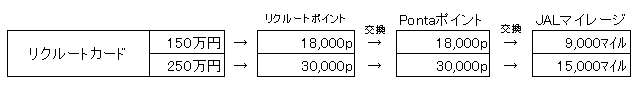

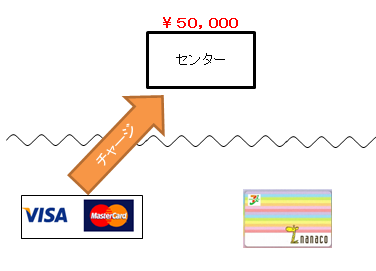

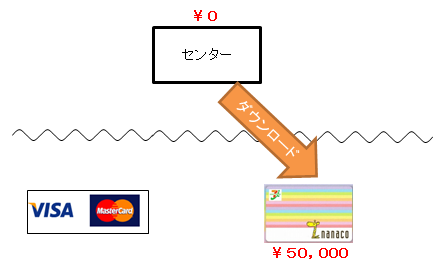

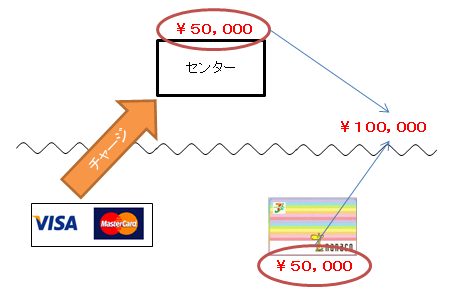

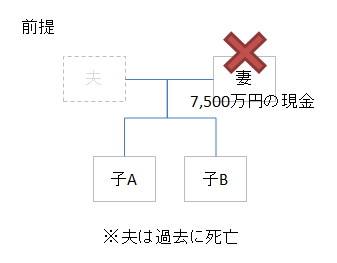

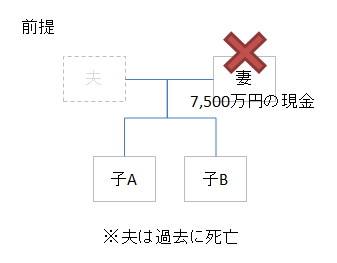

次に、従前は少額の相続税で済んだものがH27.1.1~はそれなりの相続税になってしまうケースです。妻の相続財産が7,500万円の現金である場合です。

これまでと、これからは次のようになります。

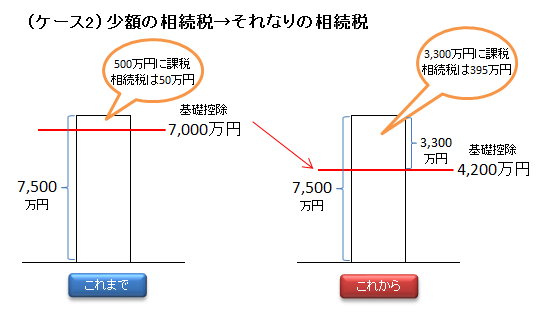

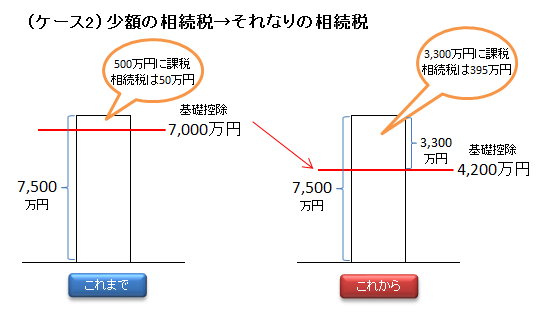

従前は相続税額が50万円で済んでいたものが今後は395万円となります。基礎控除が2,800万円減少してしまったので、この基礎控除2,800万円の減少分について、相続税が50万円→395万円と345万円増加してしまいました。

このケースの限界税率(累進税率の高いところの税率)は15%です。限界税率×基礎控除減少額がだいたいの増税額になります。このケースでのざっくりとした増税額計算は2,800万円(基礎控除減少額)×15%(限界税率)=420万円です。345万円とぴったり一致しないのは相続税率10%が適用される部分もあるためです。

大資産家ほど、限界税率が高くなり(最高55%)、基礎控除の減少による増税金額が大きくなる関係になります。限界税率が55%の人(一定計算後の遺産が6億円超)ですと2,800万円×55%で1,540万円の増税となってしまいます。